2026 개업공인중개사 세금 가이드|1월 부가세 신고방법·등록면허세 총정리

1월 부가세·등록면허세부터 종합소득세까지 한 번에 정리

안녕하세요. 개업공인중개사 대표님들께 꼭 필요한 2026년 세금 로드맵을 정리해 드립니다.

사무소 운영의 기초 수입도 중요하지만 불필요한 지출을 막고 적절한 세금신고로 우수업소가 되는것이

롱런의 기본이라고 생각합니다. 초보 개공들도 이해하기 쉽게 작성하였으니 도움이 되길 바랍니다.

🔎 [30초 요약]

2026년 개업공인중개사 세금 관리의 핵심은 기준 구분과 시기 관리입니다.

1억 400만 원, 8천만 원 기준은 역할이 다르며, 1월·5월·7월만 관리해도 세무 리스크의 80%를 줄일 수 있습니다.

2026 개업공인중개사 세금 구조, 왜 헷갈릴까?

개업공인중개사의 세금은 단일 세목이 아닙니다.

국세·지방세가 섞여 있고, 신고 주체도 달라 처음 개업하신 분들일수록 혼란이 큽니다.

특히 다음 세 가지가 반복적으로 헷갈립니다.

- 나는 간이과세자인가, 일반과세자인가

- 부가세와 종합소득세의 역할 차이

- 고지서가 없어도 직접 납부해야 하는 지방세

이 구조를 먼저 정리하지 않으면 매년 같은 실수를 반복하게 됩니다.

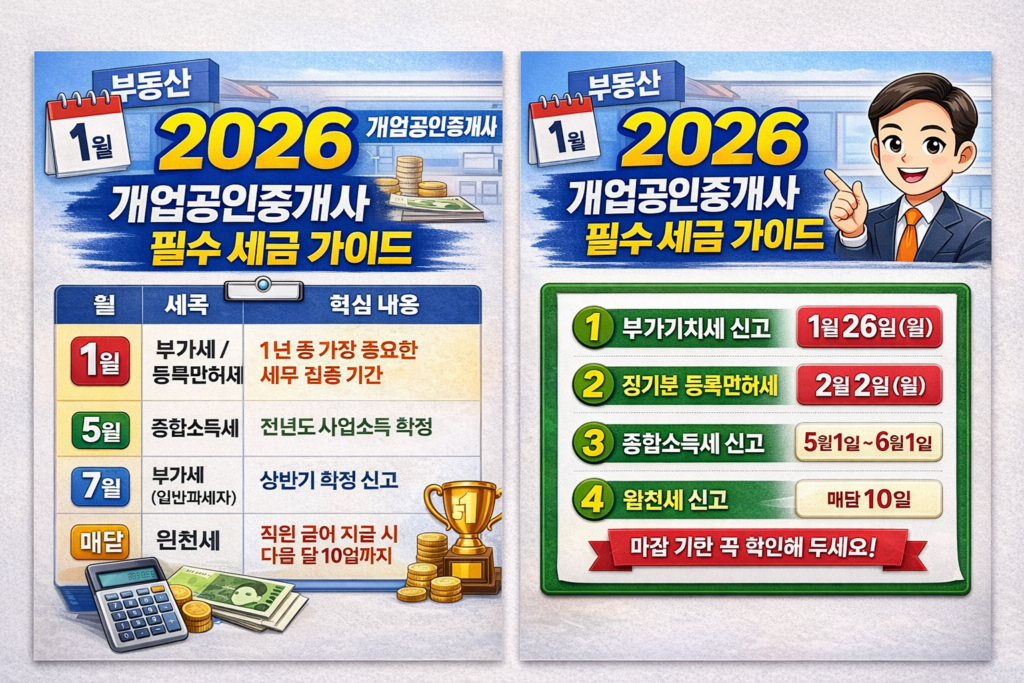

2026 개업공인중개사 세무 캘린더 한 장 정리

| 월 | 세목 | 핵심 내용 |

|---|---|---|

| 1월 | 부가가치세 / 등록면허세 | 1년 중 가장 중요한 세무 집중 기간 |

| 5월 | 종합소득세 | 전년도 사업소득 확정 |

| 7월 | 부가세(일반과세자) | 상반기 확정 신고 |

| 매달 | 원천세 | 직원 급여 지급 시 다음 달 10일까지 |

📌 광고 추천 위치: 위 표 아래

2026 부가세 신고 핵심 정리 (개업공인중개사 기준)

① 2026년 과세유형 기준부터 확인하세요

2024년 7월 개정 기준이 그대로 적용됩니다.

✔ 간이과세자 유지 기준

- 연 매출 1억 400만 원 미만

- 공인중개업은 간이과세 적용 가능 업종

✔ 전자세금계산서 의무 기준

- 연 매출 8,000만 원 이상

- 간이과세자라도 예외 없음

📌 즉,

- 1억 400만 원 → 과세유형 기준

- 8천만 원 → 전자세금계산서 의무 기준

이 두 기준을 혼동하면 신고 오류가 발생합니다.

② 부동산 중개업 부가가치율 비교

| 구분 | 부가가치율 | 특징 |

|---|---|---|

| 간이과세자 | 4% | 세율 낮음, 매입세액 공제 거의 없음 |

| 일반과세자 | 10% | 공제 폭 넓음, 광고비·임대료 많을수록 유리 |

📌 사무실 임대료, 광고비 비중이 크다면 일반과세자가 오히려 유리한 구조도 자주 발생합니다.

1월에 반드시 처리해야 할 세금 2가지

① 부가가치세 신고

- 신고·납부 기한: 1월 26일

(25일이 일요일인 경우 자동 연장)

신고 절차 요약

- 국세청 홈택스 접속

- [세금신고] → [부가가치세]

- 간이과세자 / 일반과세자 선택

- 카드·현금영수증 매출 조회

- 계좌이체 매출 직접 입력

- 매입세액 불러오기 → 신고 완료

② 정기분 등록면허세

- 납부 기한: 2월 2일까지

- 납부처: 위택스 / 인터넷지로

📌 고지서를 못 받아도 직접 조회·납부 의무가 있습니다.

미납 시 3% 가산세가 바로 부과됩니다.

2026 종합소득세 신고, 절세의 기준은 ‘경비’

- 신고 기간: 5월 1일 ~ 6월 1일

- 대상: 전년도 사업소득 전체

경비 인정 핵심 항목

- 사무실 임대료

- 광고비·플랫폼 비용

- 협회비·교육비

- 임장 차량 유지비

- 접대비·통신비

📌 매출이 일정 규모 이상이면 간편장부 작성 여부가 세금 차이를 만듭니다.

🚨 [CRITICAL WARNING] 실무에서 가장 많이 놓치는 포인트

- 현금영수증 의무발행

- 중개보수 10만 원 이상

- 요청 없어도 발행

- 미발행 시 20% 가산세

- 사업용 카드 등록

- 홈택스 등록 시 자동 반영

- 수기 정리 부담 대폭 감소

- 지방소득세 별도 납부

- 종소세의 10%

- 자금 계획에 반드시 포함

📌 세무 구조가 복잡하다면 세무사 상담 1회만으로도 리스크를 크게 줄일 수 있습니다.

실제 사례로 보는 2026 개업공인중개사 세금

B 대표 사례

2025년 개업, 매출 9,500만 원.

간이과세자 유지 가능하다고 판단했으나 전자세금계산서 미발행으로 수정 신고 발생.

결과적으로 가산세 부담 → 현금 흐름 압박 경험.

👉 교훈: 매출 총액보다 기준별 역할 구분이 핵심입니다.

결과는 개인별로 다를 수 있으며, 계약·신고 전 반드시 전문가와 상담하시기 바랍니다.

전문가 시각에서 본 핵심 전략

개업공인중개사의 세금은 “많이 내느냐 적게 내느냐”가

운영의 중요한 한 획이되겠지만 이를 잘 관리하고 신고해서

불필요한 지출을 줄이는것이 더 중요합니다.

1월·5월만 관리해도 연간 리스크의 대부분을 차단할 수 있습니다.

세무는 늦을수록 비용이 되고, 빠를수록 전략이 됩니다.

2026 개업공인중개사 세금 FAQ

Q1. 개업 첫 해에도 부가세 신고하나요?

A. 매출이 있다면 반드시 신고 대상입니다.

Q2. 간이과세자는 종소세 신고 안 해도 되나요?

A. 아닙니다. 과세유형과 무관하게 종소세는 필수입니다.

Q3. 직원 없으면 원천세 신경 안 써도 되나요?

A. 네, 급여 지급이 없다면 해당 없음입니다.

Q4. 등록면허세는 매년 내야 하나요?

A. 네, 정기분으로 매년 납부 대상입니다.

공식 참고 기관

마무리 정리

- 1억 400만 원과 8천만 원 기준은 용도가 다릅니다

- 1월은 부가세·등록면허세 집중 관리 시기입니다

- 종합소득세는 경비 관리가 절세의 핵심입니다

본 글은 일반적인 세무 정보를 제공하기 위한 자료이며, 개별 사업자의 상황에 따라 세금 적용이 달라질 수 있습니다. 실제 신고 전에는 반드시 세무 전문가의 상담을 거쳐 진행하시기 바랍니다.

정보 출처 및 최신성 확인

- Reference Institutions: 국세청, 행정안전부

- Latest verification date: 2026.01